年末調整について(横田公認会計士・税理士事務所)

はじめに

Go To トラベルの年末年始(12月28日~1月11日)の一時停止が決定しました。勝負の3週間はあまり世の中に浸透していなかったようです。まだ新型コロナウイルス感染症第3派の収束が見通せません。年末年始の予約をしていた方には気の毒ですが、宿泊施設や観光地のお土産屋さんなどはGo To トラベル再開まで経営体力が持つのでしょうか。中には廃業に追い込まれるお店なども出てくると思われます。そう言う私も帰省は諦めていましたが、Go To トラベルで2,3日の小旅行でもしようかと迷っていましたが、年末年始はお家で過ごすことにしました。みなさんはいかが過ごされますか?

そろそろ本題に入ります。サラリーマンのみなさんはすでに会社から年末調整の資料を配られたでしょうか。もうすでに提出された方も多いと思います。一番多い給料の支払日は25日です。12月25日の給料の締めはそれぞれの会社で違うでしょうが、15日締めなら今年(1月~12月)の給料総額が確定し、年間の所得税等が確定するため、1月~11月に支払った源泉所得税と確定した所得税の差額を12月給料で調整するのが年末調整です。1月~11月に支払う源泉所得税については、基礎控除や保険料控除等各種控除を無視して計算し、仮に支払った所得税等なのです。そこで借りに支払った所得税等と確定した所得税等を比較し支払が多ければ12月給料の支払時に差額が返還されます(会社によっては末締めの25日払いなどのため1月に返還される場合もあります)。

人事から配布された資料を何も考えず記入している方も多いと思います。私も最初はサラリーマンでしたから、その頃は、人事のお姉さんから配られた資料について、「名前だけ記入して出してください」と言われ、そうしていました。

今回のブログは、年末調整とはなにか、および対象となる人や年末調整で配布する書類などについてご紹介します。

年末調整とは所得税等の過不足の精算

上記でも簡単に記載しましたが、年末調整は所得税等の過不足を精算し、所得税等を確定させることです。他の所得が無い方などを除いたサラリーマンの方は所得税等が確定するため、翌年の確定申告の必要がないのです。また、年末調整が終わり、12月給与支給時に「給与所得の源泉調整表」が会社から配られていると思いますが、それと同じ内容のものが税務署に一部送付されています。また同じ内容ですがタイトルが違う「給与支払報告書」という書類がサラリーマンの方のそれぞれの市町村へ送付されています。市町村はこの書類に基づき6月に住民税を計算するという仕組みで所得税・住民税の計算が完結しているのです。

再度、年末調整についてまとめて整理して言うと、

年末調整とは、源泉徴収を行った「所得税および復興特別所得税」の合計額と、本来1年間に納めるべき税額との差額を精算するものです。年末調整の手続きは、給与所得者(サラリーマンなど)の勤務先会社が行います。人事部などの無い小さな会社は顧問税理士が行う場合が多いです。

源泉徴収は、給与所得者の給与額の変動や、加入する生命保険料控除、扶養控除などを考慮せずに、概算で行われています。したがって、1年間に納めるべき税額よりも多く払い過ぎているケースや、反対に少ないケースが生じます(稀ですが)。

そこで、年末に改めて、本来1年間で収めるべき所得税と復興特別所得税の額を計算し、過不足の精算を行うのが年末調整の意味です。

年末調整の結果、多く払い過ぎている給与所得者には、税務署から超過分が還付金として返金されます。一方で、少なかった給与所得者は、不足分を税務署に納付します。多くの給与所得者は、年末調整によりその年の所得税の納税が完了します。

年末調整の対象者・対象でない人

【年末調整の対象者】

以下のいずれかに該当する人は、年末調整の対象になります。原則として、給与の支払者(勤務先)に「扶養控除等(異動)申請書」を提出している人が対象です。

●1年を通じて勤務している人

● 年の途中で就職し、年末まで勤務している人

●年の途中で退職した人のうち、次の人(★)

★死亡により退職した人

★著しい心身の障害のため退職した人で、本年中に再就職ができないと見込まれる人

★12月中に給与の支払を受けたあとに退職した人

★パートタイマーなどの従業員が退職した場合で、その年の給与の総額が103万円以下の人

★年の中途で海外支店へ転勤するなどの理由により、非居住者となった人

通常、年末調整は年末時点で勤務している会社が12月に行います。ただし、年の途中であっても★の要件に該当する人は、退職時や非居住者となったときに年末調整を行います。

サラリーマンだけでなく、学生・未成年などがアルバイトをした場合も、パートタイマーと同様の扱いです。

また、パートやアルバイトの掛け持ちなどで2カ所以上から給与の支払を受けている人は、「主たる給与」を受けている会社で年末調整をしてもらいます。さらに、「従たる給与」となるもう1つの会社からの収入は、原則として確定申告が必要です(副収入が20万円超の場合)。

年の途中で退職したものの年末時点で別会社に勤務している人は、退職した会社から源泉徴収票をもらい、現在働いている会社に提出して年末調整をしてもらいましょう。

【年末調整の対象でない人】

上記で示した対象者であっても、以下のいずれかに該当する人は、年末調整の対象とはなりません。

● その年の主たる給与の収入金額が2,000万円を超える人

● 災害により被害を受けて、その年の給与に対する源泉所得税および復興特別所得税の徴収猶予または還付を受けた人

● 2カ所以上から給与の支払を受けている人で、他の給与の支払者に扶養控除等(異動)申告書を提出している人や、年末調整を行うときまでに扶養控除等(異動)申告書を提出していない人

● 非居住者

● 継続して同一の雇用主に雇用されない日雇労働者など

年末調整の対象にならない人や、期限までに書類の提出が間に合わなかった人は、自分で確定申告を行うことになります。

年末調整で配布する書類

年末調整の手続きを行うにあたり、担当者は必要に応じて次の書類を従業員に配布します。書類の概要を把握しておきましょう。

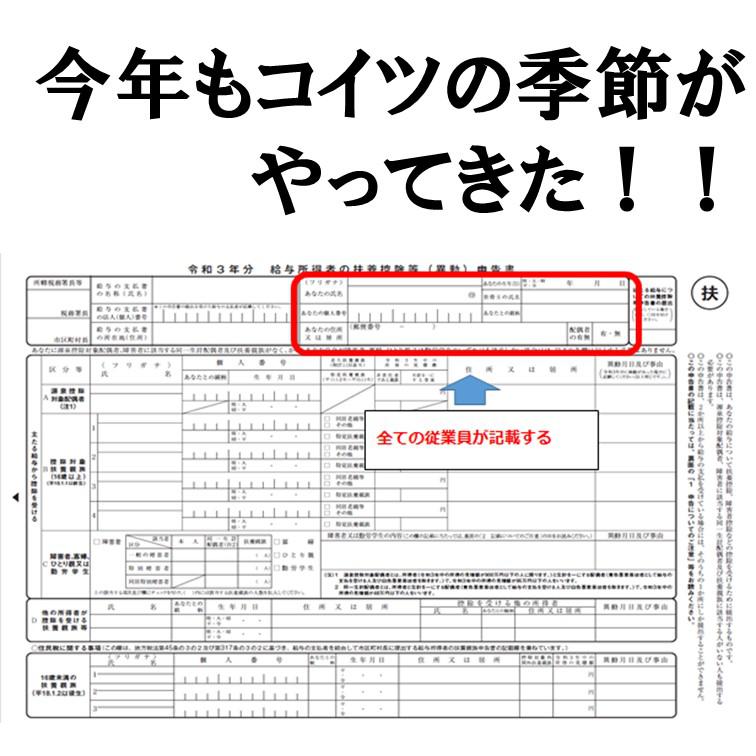

● 扶養控除等(異動)申告書

● 基礎控除申告書 兼 配偶者控除等申告書 兼 所得金額調整控除申告書

● 保険料控除申告書

● 住宅借入金等特別控除関係

扶養控除等(異動)申告書

扶養控除等(異動)申告書は、給与所得者が控除対象配偶者や扶養親族、寡婦などを記入する書類です。本書類の提出がないと年末調整の対象とならないので、担当者は出し忘れている人がいないか確認しましょう。

基礎控除申告書 兼 配偶者控除等申告書 兼 所得金額調整控除申告書

大変長い書類名ですが、3つの控除が1枚の書類になっています。給与所得者が、その年の年末調整で「基礎控除」「配偶者控除」「所得金額調整控除」を受けるための書類です。本書類の提出がない、または記載が間違っていると、正しい控除が受けられません。

保険料控除申告書

給与所得者が支払った保険料を記載する書類です。国民年金保険料・国民健康保険料の社会保険料や、生命保険会社に支払った保険料・個人年金保険料、地震保険料などを記載します。生命保険会社や損害保険会社、厚生労働省または各国民年金基金が発行した証明書類の添付が必要です。

会社の社会保険や健康保険に入っている人は生命保険料等個人で加入している保険についてのみ記入し証明書類の添付が必要です。

住宅借入金等特別控除関係

住宅借入金等特別控除申告書は、給与所得者が住宅ローン控除の適用を受けるために必要な書類です。サラリーマンであっても、住宅の購入や増改築をした年は、住宅ローン控除を受けるために確定申告をします。翌年からは年末調整で控除が受けられますが、本書類の提出が必要です。

おわりに

年末調整とは、毎月の給与から差し引かれた所得税および復興特別所得税の合計額を、1年間に本来納めるべき税額との差額を精算するものです。扶養控除等(異動)申告書や保険料控除申告書など、控除内容に応じた書類を従業員に配布して記入してもらいます。年末調整の結果、給与所得者が税額を多く払い過ぎていれば税務署から還付され、少なければ税務署に不足分を納付します(稀ですが)。人事の担当者は、各書類に書き漏れがないか、添付書類は揃っているかを確認しましょう。

横田公認会計士事務所は、非上場の会社法監査、医療法人の会計監査、学校法人の会計監査、労働組合の会計監査など上場会社を除く会計監査に特化した監査事務所です。

上場会社を監査している監査法人と比較し、費用面を抑えて実質的な監査を行うことを基本方針にしています。効率性の高い会計監査を目指しています。

監査のご依頼・ご相談は、問い合わせフォーム(24時間年中無休)、電話にてのご連絡は平日10時~17時、にてご連絡ください。

3月決算の会社等の監査は日程等についてご相談ください。3月決算を除く会社等の監査はまだ日程的にお受けできますので大歓迎です。時節柄、12月決算の会社等からのご依頼をお待ちしています。